ビジネスや簿記の勉強をするうえで、「税金」に関する知識は避けては通れません。特に「法人税等」は、営利企業であれば必ず登場する重要な論点となります。

本記事では、簿記3級や簿記2級の学習者を前提に、法人税等の勘定科目についてわかりやすく解説します。法人税等の概要から計算方法、税金の支払いスケジュールまで、企業の税務に必要な知識を身につけて、簿記のスキル向上はもちろん、ビジネスリテラシーを高めましょう。

目次

- 法人税とは?

- 高校生でもわかる税金の解説

- 法人税等の年間スケジュール

- 法人税等の計算式

- 法人税等の確認問題

- 法人税等と間違えやすい簿記の勘定科目を解説

- 法人税等と消費税の違い

- 法人税等と租税公課の違い

- 法人税等の取引の全体像は?

- 中間納付

- 法人税等の確定

- 法人税の納付

- 法人税等の仕訳事例

- 中間申告を行った時の仕訳事例

- 法人税等の金額が確定した時の仕訳事例

- 未払法人税等を納付した時の仕訳事例

- 簿記検定で出題される法人税等の問題

- 法人税等の配点

- 法人税等の仕訳問題に挑戦

- 法人税等の帳簿上の動き

- 法人税等の中間納付時

- 法人税等の確定時

- 未払法人税等の納付時

- 法人税等のまとめ

なお、簿記を基礎からしっかり学びたい方は、まずは先に下記のトレーニングから始めてみてください。

法人税とは?

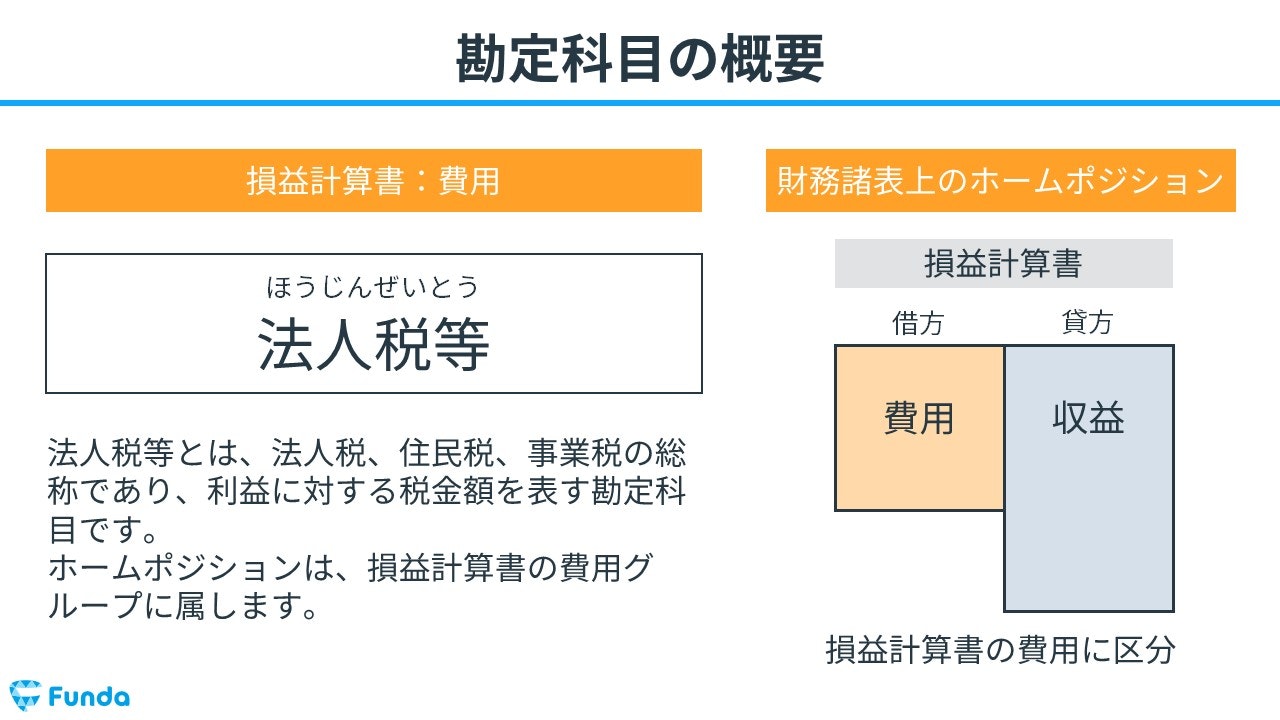

法人税(ほうじんぜい)とは、企業(法人)が得た利益に対して国や地方自治体が課す税金のことです。個人が所得税を支払うのと同様に、企業も利益に応じて税金を支払わなければなりません。

簿記では法人税、住民税、事業税を総称して「法人税等」と表記されます。法人税等は、税金を表すため費用の勘定科目となります。

勘定科目について基礎から学びたい方は、下記の記事をご覧ください。

関連記事

勘定科目とは?試験で登場する勘定科目一覧を図解で解説!

boki.funda.jp/blog/article/account-title

boki.funda.jp/blog

高校生でもわかる税金の解説

税金とは、国や地方自治体が、国民や企業から収集するお金のことを言います。

税金は、国や地方自治体の運営費用や公共サービスのために使われます。例えば、教育、医療、警察、消防、道路などのインフラ整備や、社会保障などの制度運営に必要な費用が、税金から賄われています。

法人税等の年間スケジュール

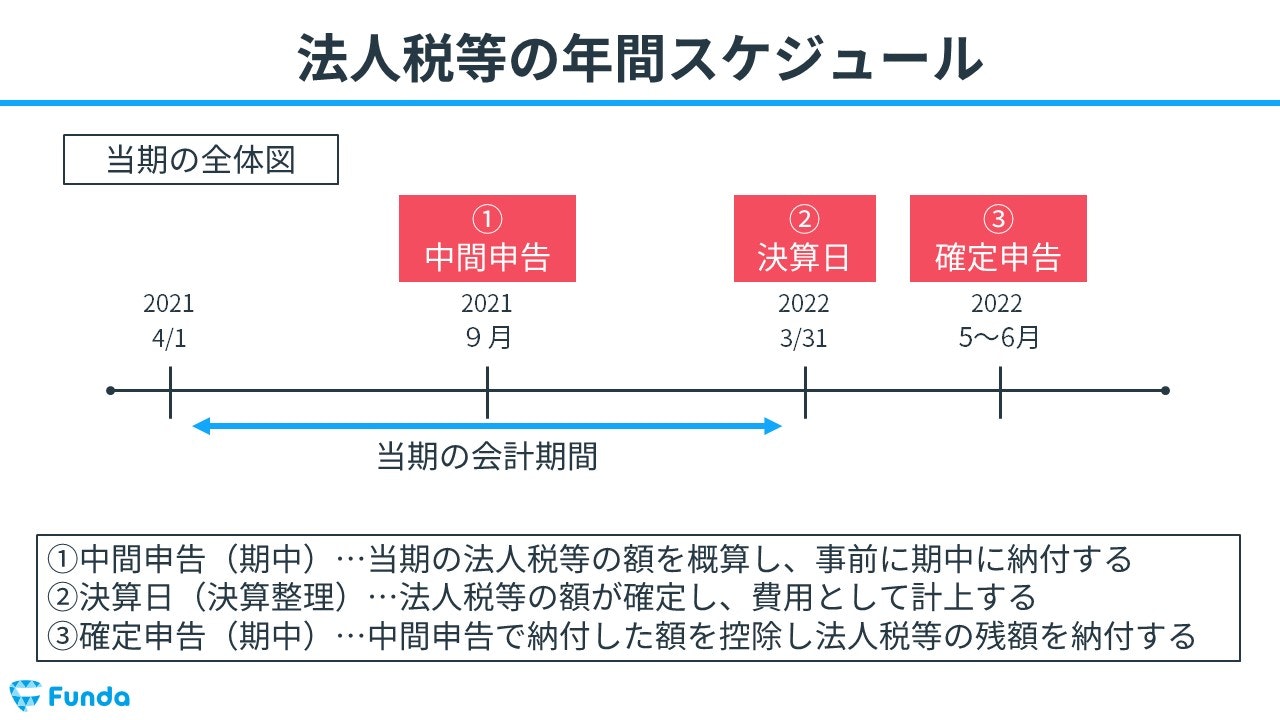

法人税等を納付する際の年間スケジュールは下図の通りです。

- 中間申告(期中)…当期の法人税等の額を概算し、事前に期中に納付する

- 決算日(決算整理)…法人税等の額が確定し、費用として計上する

- 確定申告(期中)…中間申告で納付した額を控除し法人税等の残額を納付する

取引を行う際には、どの部分について扱っているのかを意識しましょう。

法人税等の計算式

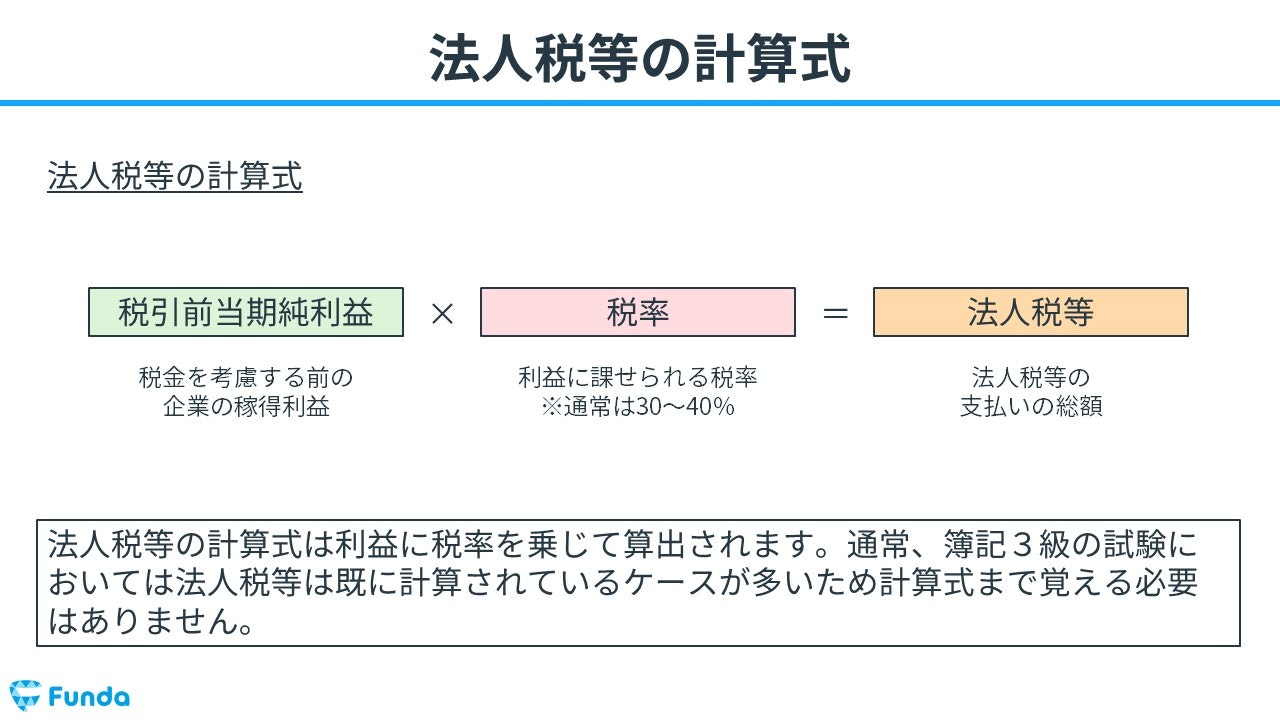

法人税等は、企業が得た利益に対して、それぞれの税率を適用して計算されます。

例えば、法人税の税率が20%、法人事業税の税率が5%、住民税の税率が3%だとすると、企業が100万円の利益を得た場合、以下のように税金が計算されます。

- 法人税:100万円 × 20% = 20万円

- 法人事業税:100万円 × 5% = 5万円

- 住民税:100万円 × 3% = 3万円

この場合、企業は合計で28万円の法人税等を支払わなければなりません。

このように、「法人税等」とは、企業が利益に応じて支払う税金の総称であり、法人税、法人事業税、住民税などが含まれます。これらの税金は、それぞれの税率を利益に適用して計算されます。

なお、簿記試験においては法人税等は既に計算されているケースが多いため計算式まで覚える必要はありません。

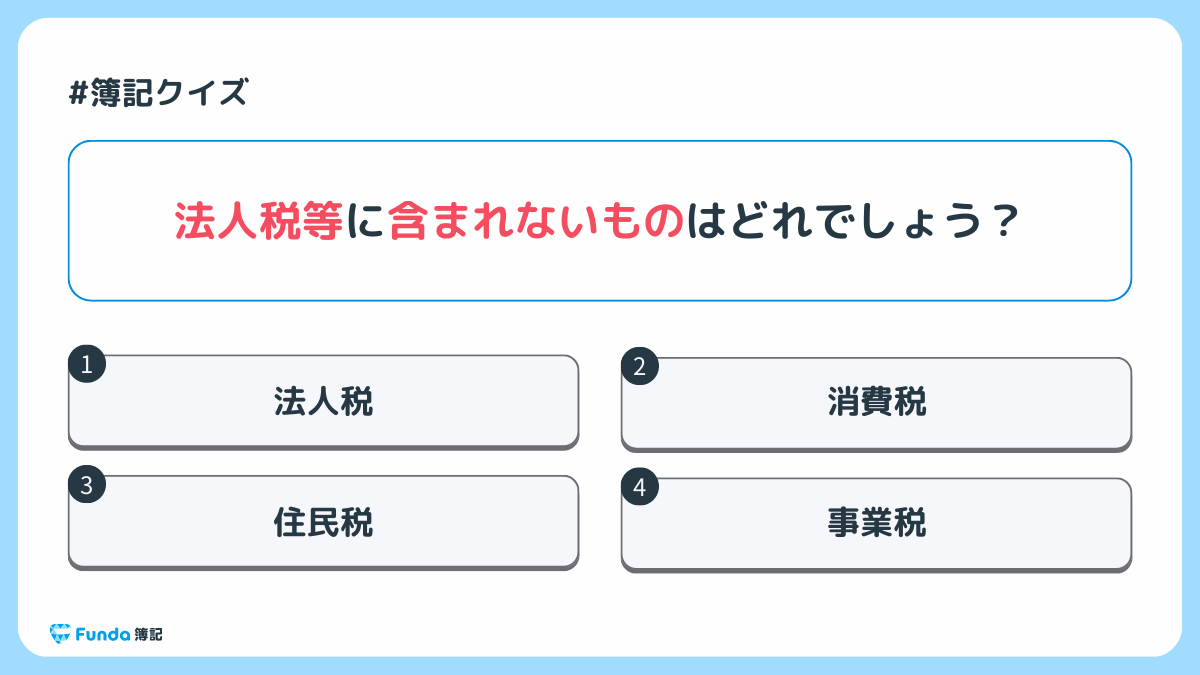

法人税等の確認問題

それでは、ここまでの内容を踏まえて、法人税等に関する問題です。

法人税等に含まれないものはどれでしょうか?

タップで回答を見ることができます

法人税

消費税

住民税

事業税

正解発表

正解は、選択肢②消費税です。

「法人税等」とは、法人税以外にも、法人が支払うべきいくつかの税金を含めた総称です。法人税、事業税、住民税が該当し、これらの税金は、企業の利益に応じて課されます。

一方、消費税は利益に関係無く課される税金です。

法人税等と間違えやすい簿記の勘定科目を解説

法人税等と、よく混同してしまう勘定科目が存在します。下記の項目に関する意味をしっかり理解して、使いこなせるようになりましょう。

- 消費税

- 租税公課

法人税等と消費税の違い

法人税等は、企業が稼いだ利益に対して課される税金で、法人税、住民税、事業税などが含まれます。一方、消費税は商品やサービスの取引に対して課される税金で、企業と消費者の間で取引が行われる際に発生します。法人税等は企業の所得に対する課税であり、消費税は商品やサービスの消費に対する課税という違いがあります。

消費税について詳しく学びたい方は、下記の記事をご覧ください。

関連記事

消費税とは?簿記の勘定科目を仕訳事例を用いてわかりやすく解説

boki.funda.jp/blog/article/consumption-tax

boki.funda.jp/blog

法人税等と租税公課の違い

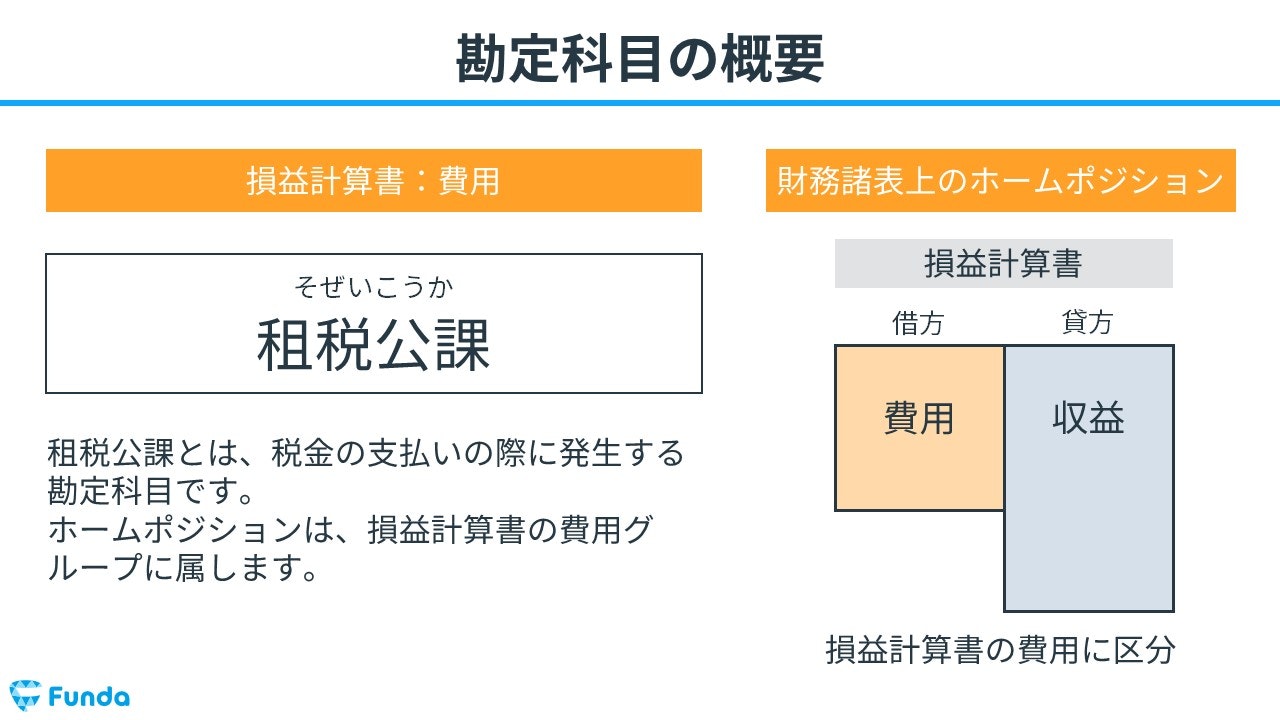

租税公課(そぜいこうか)とは、国税や地方税などの税金である「租税」と、国や地方公共団体などに対する交付金や会費などの公的な課金である「公課」を合わせた総称のことをいいます。

法人税等と租税公課はどちらも税金がかかっている点で共通していますが、法人税等は利益に対してかかる税金であるのに対して、租税公課は固定資産の所有や収入印紙などに対してかかる税金である点に違いがあります。

租税公課の仕訳方法について詳しく学びたい方は、下記の記事がおすすめです。

関連記事

租税公課とは?簿記の勘定科目を仕訳事例を用いてわかりやすく解説

boki.funda.jp/blog/article/tax-and-public-dues

boki.funda.jp/blog

法人税等の取引の全体像は?

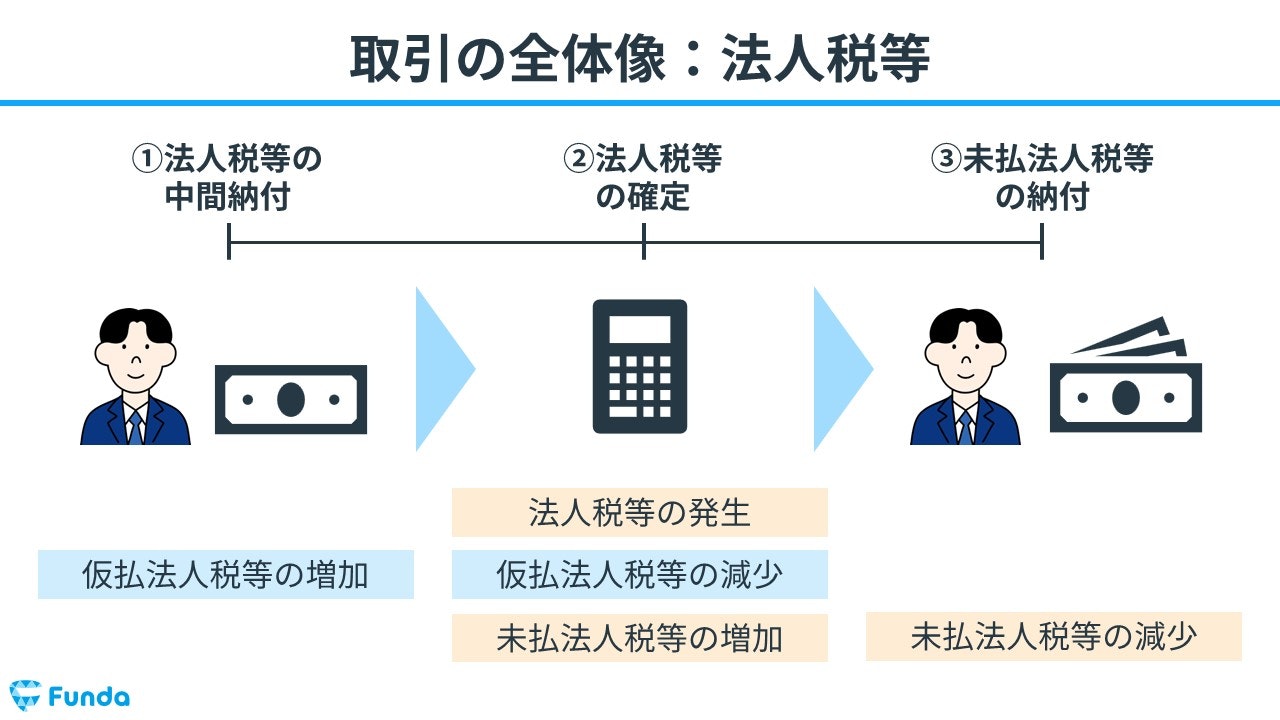

法人税等を用いた取引の流れの全体像を紹介します。

- 中間納付

- 法人税等の確定

- 法人税の納付

中間納付

まず、法人税等の中間納付を行います。

この時、現金が減少すると同時に仮払法人税等が増加します。

法人税等の確定

次に、決算整理の結果、法人税等の金額が確定します。

そのため、法人税等が発生し、中間納付した仮払法人税等を差し引いた残額が未払法人税等として計上されます。

法人税の納付

その後、未払法人税等を納付します。

結果として、代金を支払ったため現金が減少するとともに、未払法人税等の金額も減少します。

法人税等の仕訳事例

簿記上の取引事例を通じて、法人税等の仕訳事例を解説します。

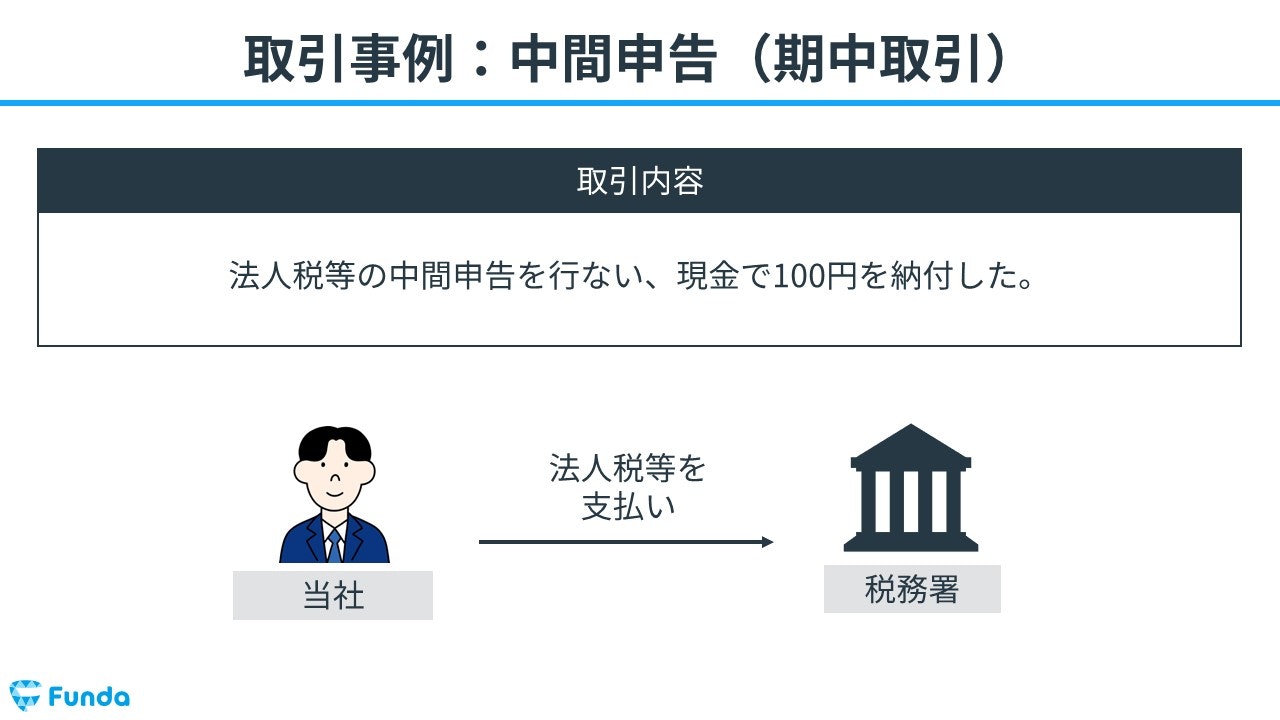

中間申告を行った時の仕訳事例

法人税等の中間申告を行ない、現金で100円を納付した。

上記の取引事例を使い、中間申告を行った時の仕訳の流れを順に説明します。

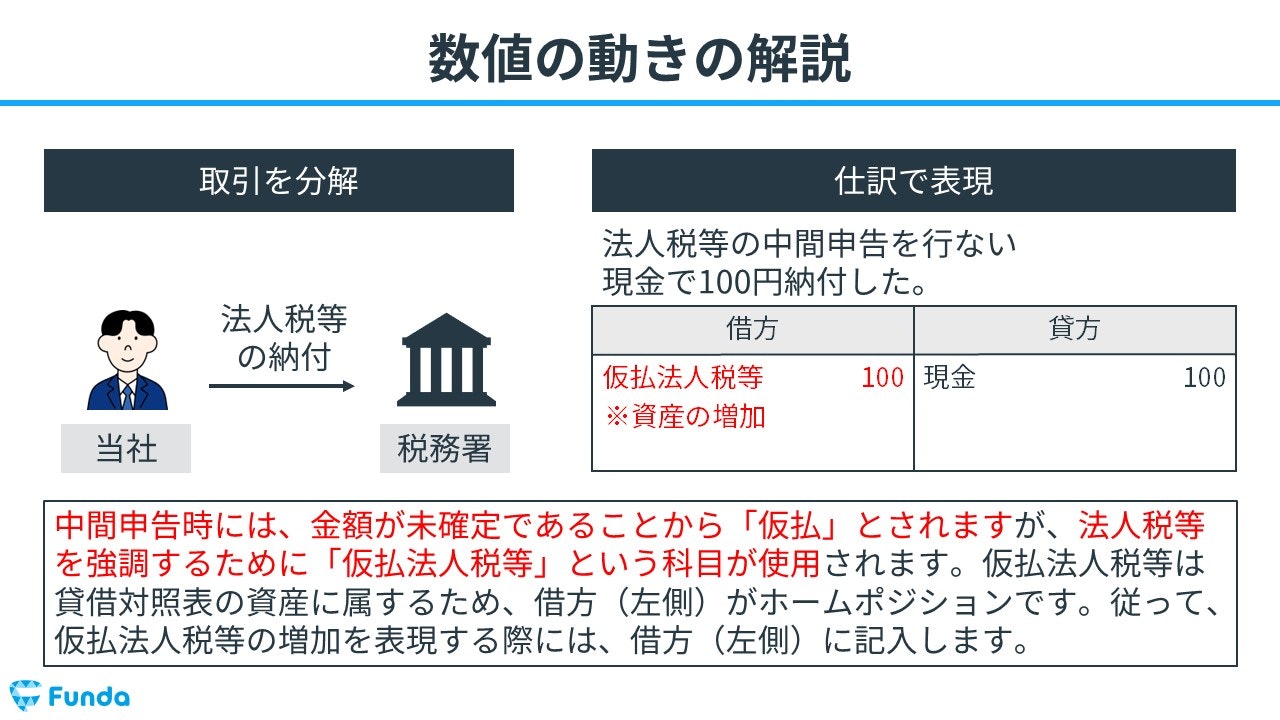

中間申告時:仮払法人税等の増加と現金の減少

法人税等の中間申告を行った際は、仮払法人税等が増加します。

そのため、借方(左側)に仮払法人税等(資産)100円を記入します。

法人税等を現金で中間納付したため、現金が減少します。

したがって、貸方(右側)に現金(資産)100円を記入します。

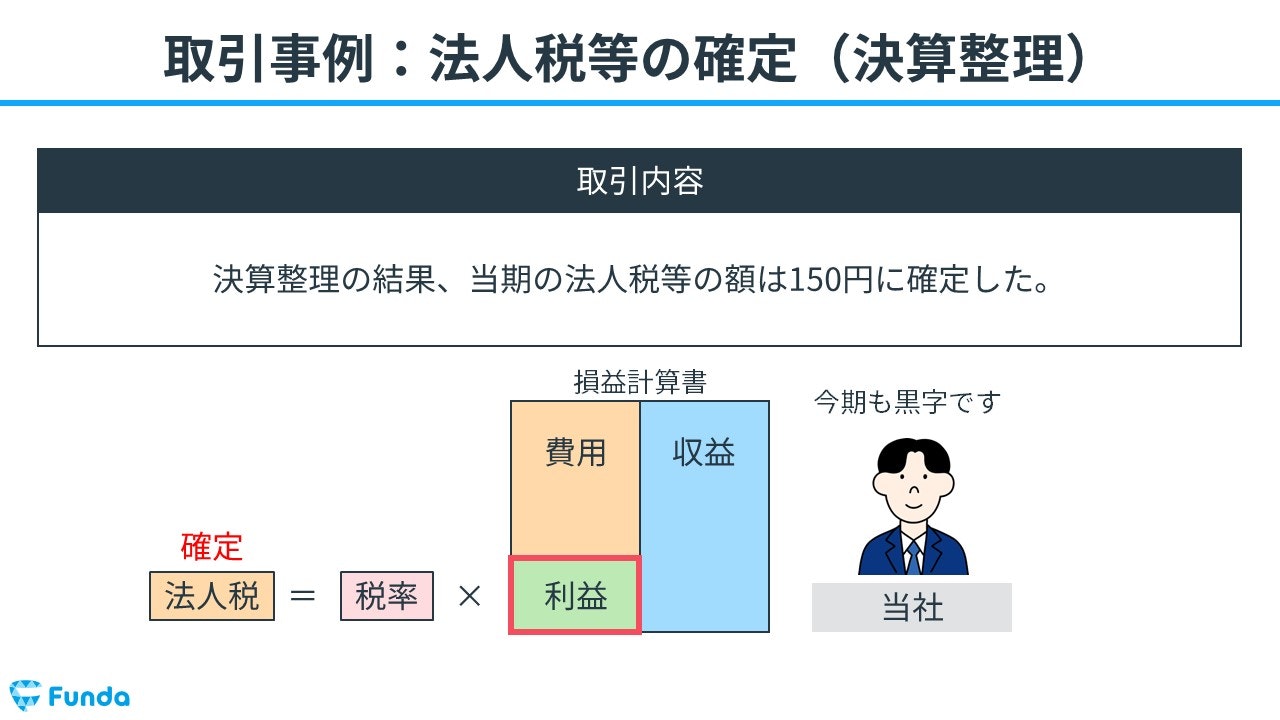

法人税等の金額が確定した時の仕訳事例

決算整理の結果、当期の法人税等の額は150円に確定した。

上記の取引事例を使い、法人税等の金額が確定した時の仕訳の流れを順に説明します。

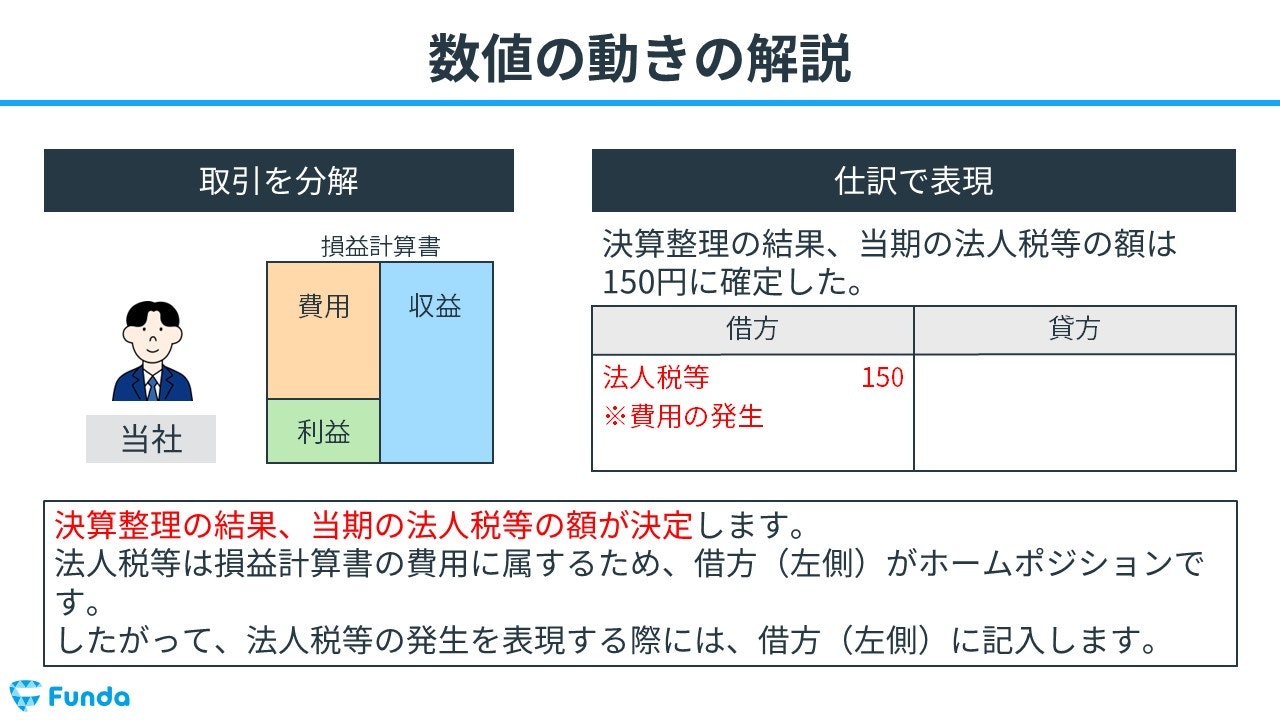

法人税等の確定時:法人税等の発生

決算整理の結果、当期の法人税等の額が決定します。

そのため、借方(左側)に法人税等(費用)150円を記入します。

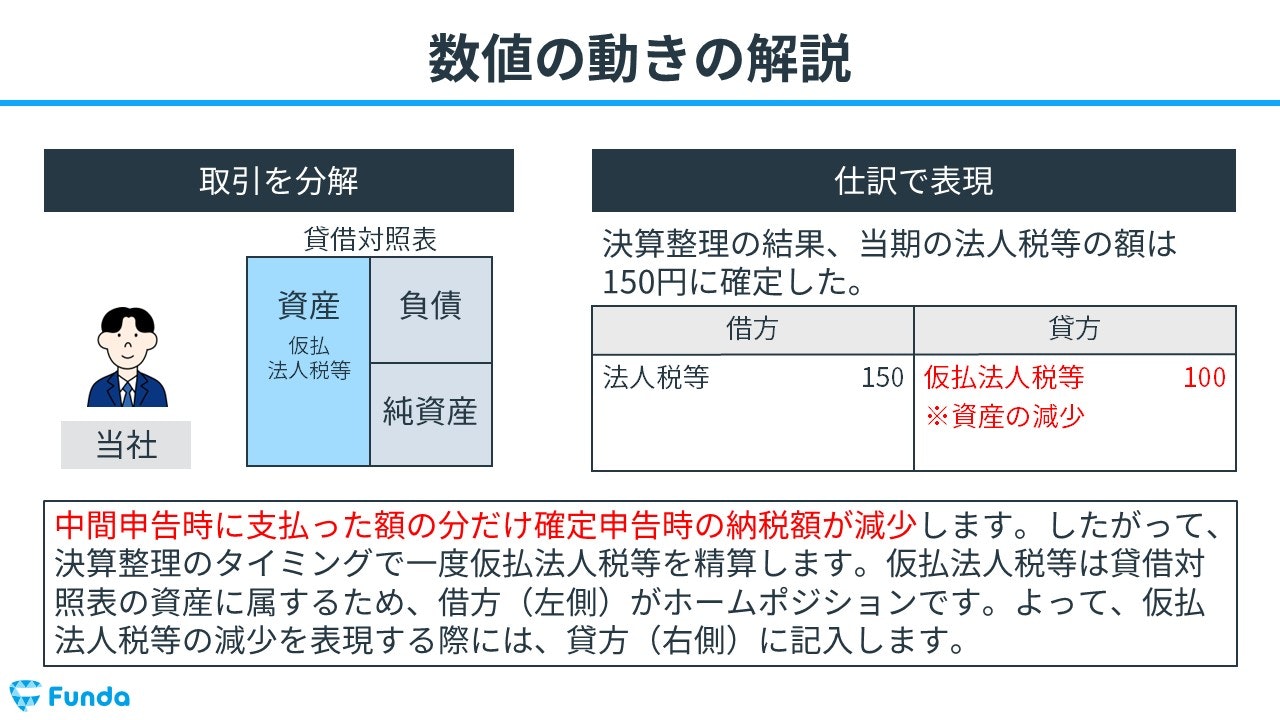

法人税等の確定時:仮払法人税等の減少

中間申告時に支払った額の分だけ確定申告時の納税額が減少します。

そのため、決算整理のタイミングで一度仮払法人税等を精算します。

したがって、貸方(右側)に仮払法人税等(資産)100円を記入します。

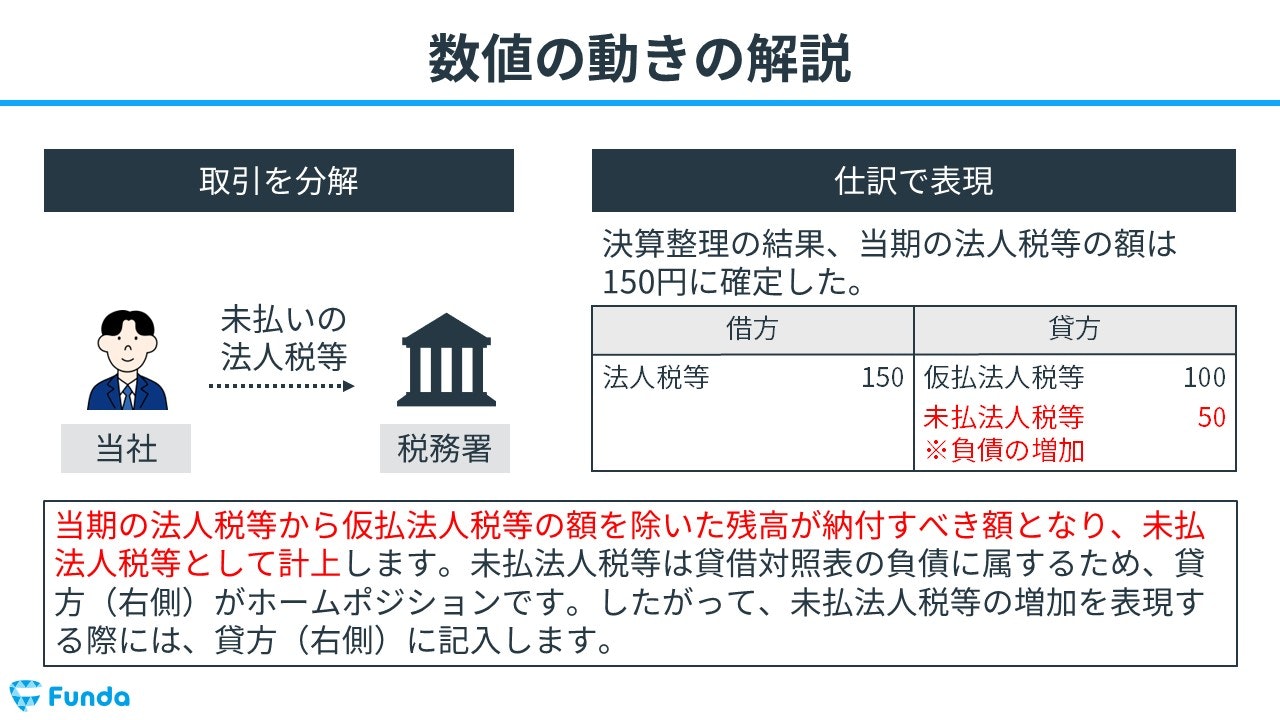

法人税等の確定時:未払法人税等の増加

当期の法人税等から仮払法人税等の額を除いた残高が納付すべき額となり、未払法人税等として計上します。

したがって、貸方(右側)に未払法人税等(負債)50円を記入します。

未払法人税等を納付した時の仕訳事例

未払法人税等を現金で50円納付した。

上記の取引事例を使い、未払法人税等を納付した時の仕訳の流れを順に説明します。

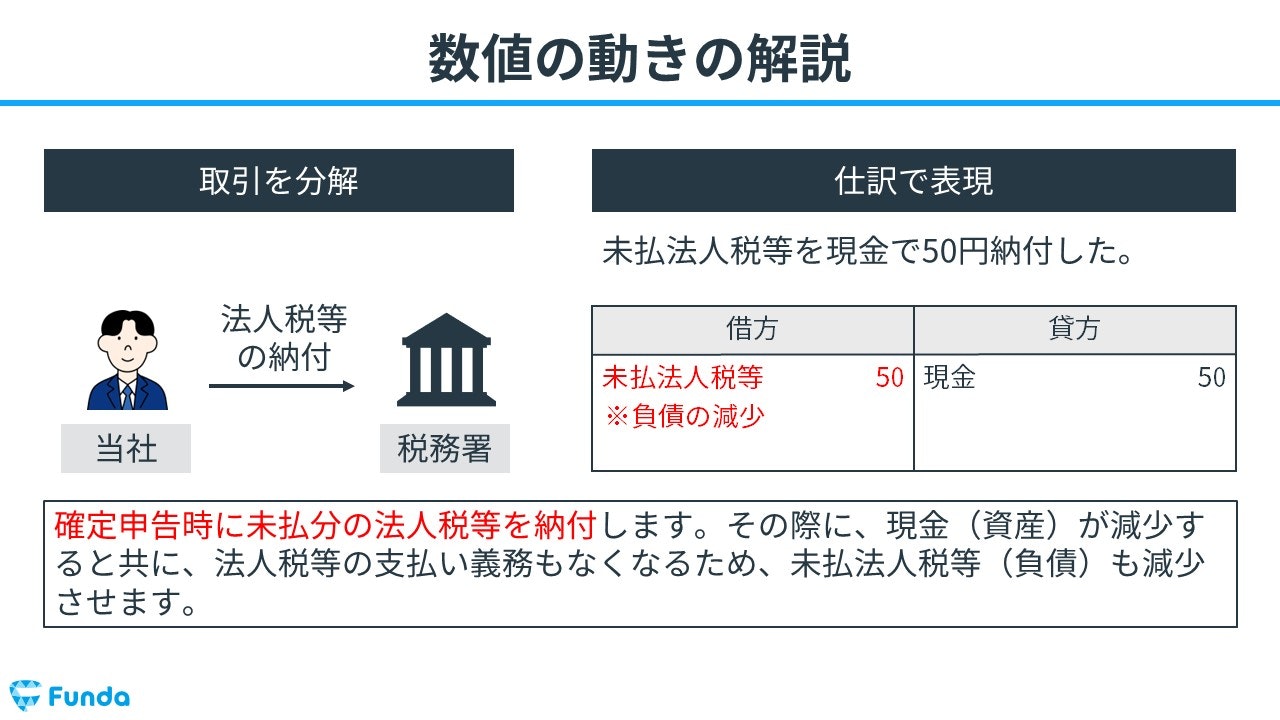

未払法人税等の納付時:未払法人税等の減少と現金の減少

確定申告時に未払分の法人税等を納付します。

法人税等の支払い義務がなくなるため、借方(左側)に未払法人税等(負債)50円を記入します。

また、未払法人税等を現金で支払ったため、現金が減少します。

したがって、貸方(右側)に現金(資産)50円を記入します。

簿記検定で出題される法人税等の問題

法人税等は、簿記検定でも頻出の論点です。

特に日商簿記検定3級の試験では、第1問と第3問で法人税等の問題が頻繁に出題されています。

第1問で出題される問題は、問題文で与えられている取引を仕訳に変換する仕訳問題です。

通常、勘定科目と金額の完全解答で、配点が付与されます。

また、第3問では、決算整理前残高試算表に決算整理事項を加味して、決算整理後の数値を表に入力する決算書作成問題が出題されます。

この決算書作成問題に解答するためには、決算整理事項の内容をもとに決算整理仕訳を作成する必要があります。

法人税等の配点

法人税等の仕訳問題は、簿記3級試験の第1問に1~2問出題されます。

第1問は45点満点で、1問3点の仕訳問題が15問出題される問題構成です。

また、決算整理仕訳は、第3問で問われます。

第3問は35点満点で、10個の決算整理仕訳が出題される問題構成となっています。

したがって、法人税等の論点を理解することで、約6~9点をものにすることができます。

法人税等の仕訳問題が苦手な方や第1問の仕訳問題で満点を狙っている方は、ぜひ下記の試験対策記事を参考にしてみてください。

関連記事

【簿記3級】法人税等の仕訳問題をわかりやすく解説

boki.funda.jp/blog/article/income-tax-test

boki.funda.jp/blog

第3問の決算整理仕訳を対策したい方は、下記の記事がおすすめです。

本試験問題の解き方や決算書への記入方法を詳細に解説していますので、ぜひ参考にしてみてください。

関連記事

【簿記3級・第3問】法人税等の決算整理仕訳をわかりやすく解説

boki.funda.jp/blog/article/corporate-tax-test-3

boki.funda.jp/blog

法人税等の仕訳問題に挑戦

簿記検定で頻出の論点である法人税等の仕訳問題を解けるようになるためには、練習問題をたくさん解く必要があります。

Funda簿記の公式LINEでは、仕訳問題を無料で解くことができます。

この記事の内容の復習として、早速、下記のLINEアプリから練習問題に挑戦してみてください。

法人税等の帳簿上の動き

最後に、法人税等の帳簿上での動きを解説します。

帳簿上の動きは、簿記を理解する際に、非常に重要となるため、必ず押さえておきましょう。

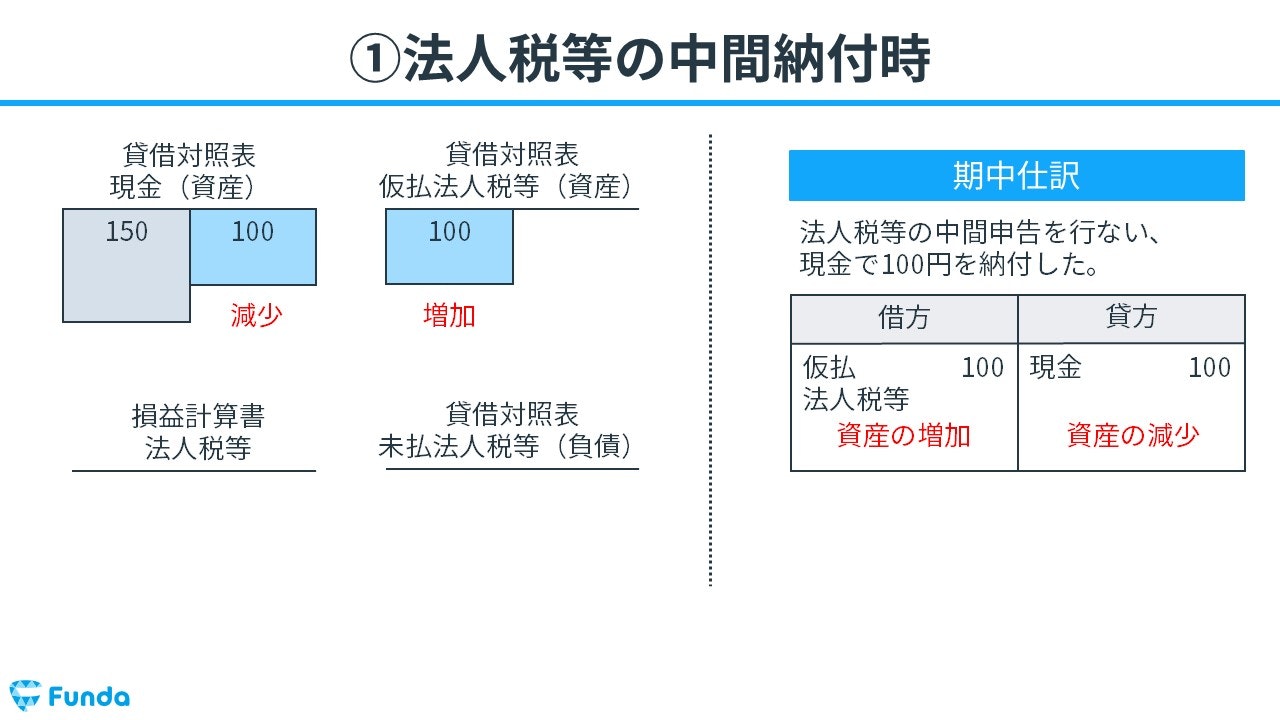

法人税等の中間納付時

法人税等の中間納付を行った時は、仮払法人税等が増加します。そのため、借方に仮払法人税等が計上されます。

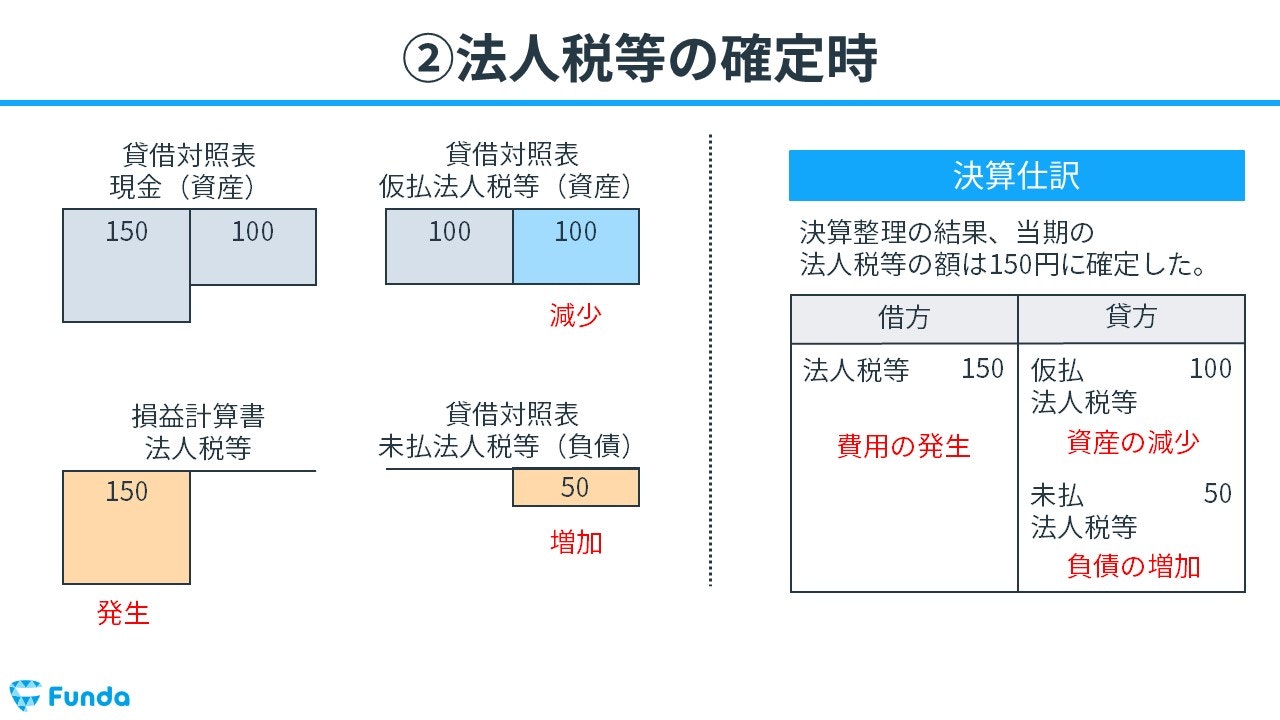

法人税等の確定時

法人税等が確定した時は、法人税等が発生します。このタイミングで中間納付した仮払法人税等を精算するため、貸方に仮払法人税等を記入します。

法人税等から仮払法人税等を引いた金額が納付すべき額となるため、貸方に未払法人税等を計上します。

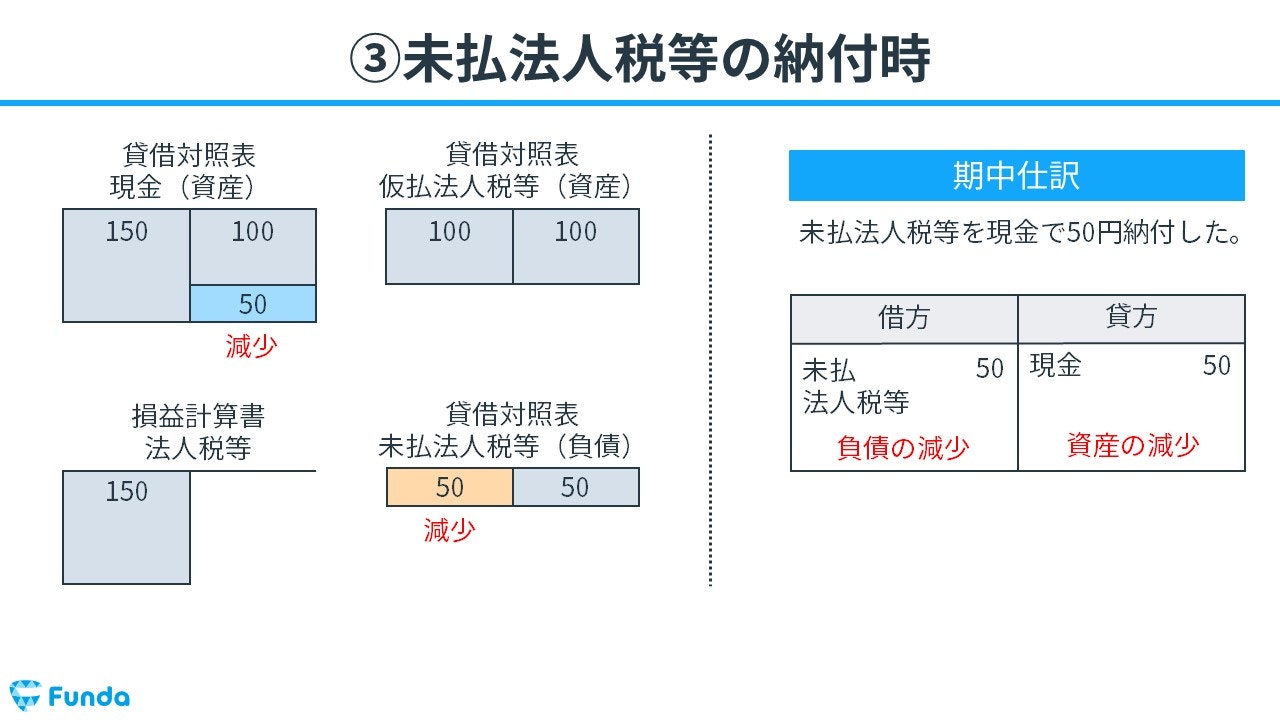

未払法人税等の納付時

未払法人税等を納付した時は、法人税等を支払う義務が消滅するため、借方に未払法人税等を記入します。

法人税等のまとめ

本記事では、簿記の勘定科目「法人税等」について解説しました。法人税等は、企業が利益に応じて支払う税金の総称であり、法人税、法人事業税、住民税などが含まれます。また、法人税等の計算方法や年間スケジュールについても説明しました。

この知識を活用して、簿記のスキルを向上させましょう。

さらに詳しく学びたい方は、簿記の学習アプリ「Funda簿記」もぜひご覧ください。

.png&w=3840&q=75)